Trust Wallet(トラストウォレット)でトークン売却時の税金について日本のルールは?

近年、ブロックチェーン技術の発展に伴い、仮想通貨やトークンの取引が一般的な金融活動として広がっています。特に、スマートフォンアプリとして利用可能なデジタルウォレットである「Trust Wallet(トラストウォレット)」は、多くのユーザーに支持されており、国内外のさまざまなトークンを管理・取引できる利便性を備えています。しかし、こうした取引の背後には、税務上の課題も存在します。特に、トークンを売却した際の税金に関する理解は、正確かつ十分に行われていないケースが多く見られます。

1. トークン売却とは何か?

まず、「トークン」とは、ブロックチェーン上に記録されたデジタル資産のことを指します。これは、ビットコインやイーサリアムといった主要な暗号資産(Cryptocurrency)だけでなく、特定のプロジェクトやプラットフォームに特化したサブタイプのトークン(例:ERC-20、BEP-20など)も含まれます。これらのトークンは、投資目的や利用目的(例えば、分散型アプリケーションの使用料として)などで取引され、価値が変動する特性を持ちます。

「トークン売却」とは、保有しているトークンを市場(取引所やP2P取引)を通じて現金または他の資産と交換することを意味します。この行為は、資産の評価変動に基づく利益(キャピタルゲイン)を得るための重要な手段であり、同時に税務上の取り扱いが問われる重要なイベントです。

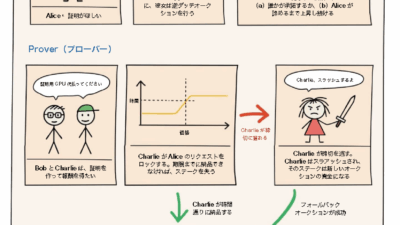

2. Trust Walletの機能と取引履歴の可視化

Trust Walletは、非中央集約型のデジタルウォレットとして、ユーザー自身が鍵を所有し、資産の管理権限を完全に保持する仕組みを採用しています。これにより、セキュリティ面での優位性が得られますが、一方で取引履歴の自動収集や確定申告用のデータ出力機能が限定的である点も特徴です。

実際にトークンを売却する際、Trust Wallet内では取引の詳細(送信先アドレス、金額、日時など)が記録されています。ただし、これらの情報はあくまでウォレット内のログであり、税務署が要求する「証憑」レベルの書類としては不十分です。そのため、ユーザーは自らの取引履歴を正確に把握し、必要に応じて外部ツールや会計ソフトとの連携を行う必要があります。

例えば、Trust Walletの取引履歴をエクスポートし、Excelや専用ソフト(例:CoinTracker、Koinly、CryptoTaxdoo)にインポートすることで、各取引の購入価格、売却価格、保有期間、およびその差額(利益・損失)を計算することが可能です。このプロセスは、正確な税務申告のために不可欠です。

3. 日本における仮想通貨取引の税務ルール

日本では、国税庁が明確に「仮想通貨は資産として扱われる」と定め、その取引による所得は「雑所得」として課税対象となります。具体的には、以下のようなルールが適用されます。

3.1 所得の種別:雑所得

仮想通貨の売買による利益は、「雑所得」に該当します。これは、給与所得や事業所得などとは異なる所得区分であり、所得税法第59条に基づき、一括して合算して申告する必要があります。したがって、複数の取引を行った場合でも、すべての利益・損失を一つの帳簿にまとめて計算する必要があります。

3.2 資産の取得コスト(取得費)の算定方法

売却時の課税額を決定する上で最も重要なのは「取得費」の正確な算定です。取得費とは、トークンを購入した際に支払った金額(またはその相当価値)を指します。日本では、以下の方法が認められています:

- 平均取得原価法(Average Cost Method):複数回にわたって同じトークンを購入した場合、すべての購入価格の平均値を取得費として使用する方法。信頼性が高いが、実際の購入タイミングによって利益が歪む可能性がある。

- 先入先出法(FIFO:First In, First Out):最初に購入したトークンから順に売却したものとして処理する方法。日本の税務当局が推奨しており、実務的に最も多く使われている。

- 特定の個別単位法(Specific Identification):どの購入分を売却したかを明示的に指定して計算する方法。ただし、正確な記録がなければ適用不可能であり、実用性に限界があります。

特に、FIFO法は「初めて購入したトークンを最初に売却したものとみなす」という原則に基づいており、多くの場合、利益が大きくなる傾向にあります。これは、初期に購入した価格が低く、その後価格が上昇した場合に顕著です。

3.3 税率:累進税率による課税

雑所得として課税される場合、所得税と住民税が併用されます。現在の日本の所得税率は、所得金額に応じて15%~45%の累進税率が適用されます。また、住民税は所得の10%程度が加算され、合計で最大で50%以上の税率がかかる可能性があります。

たとえば、年間の仮想通貨売却益が100万円の場合、所得税(最高税率45%)と住民税(10%)を合算すると、約55万円の税負担が生じます。このように、利益が大きいほど税負担が急激に増えるため、計画的な資金運用と税務戦略の構築が重要です。

4. Trust Walletを利用した取引における税務対応のポイント

Trust Walletは、取引の安全性とプライバシーを重視した設計ですが、その反面、税務上の証憑確保には注意が必要です。以下に、税務申告に向けた具体的な対応策を紹介します。

4.1 取引履歴の保存と記録の徹底

Trust Wallet内の取引記録は、アドレスやトランザクションハッシュ、日時、数量、価格などを含んでいます。これらはすべて、税務調査時に重要な証拠資料となります。したがって、定期的に取引履歴をエクスポート(PDFやCSV形式)し、安全な場所(クラウドストレージ、外付けハードディスクなど)にバックアップすることが必須です。

4.2 外部ツールとの連携

Trust Wallet自体は、税務計算機能を備えていません。そこで、以下のような専門ツールを活用することが推奨されます:

- CoinTracker:複数のウォレットや取引所と連携可能。自動で取引履歴を収集し、取得費の算定、利益計算、確定申告用ファイルの生成まで行う。

- Koinly:多言語対応で、日本語にも対応。FIFO法や平均法の選択が可能。国税庁の要件に準拠した報告書を出力可能。

- CryptoTaxdoo:複数のブロックチェーンに対応。リアルタイムでの税務分析が可能。

これらのツールを使用することで、手作業によるミスを回避し、正確な税務申告が可能になります。

4.3 損失の繰り越しと損益通算

仮想通貨取引においては、利益だけでなく損失も発生する可能性があります。日本では、損失は次の年の利益と通算でき、税負担の軽減に役立ちます。ただし、損失だけが残っている場合、その金額は翌年以降に繰り越すことはできません(損益通算の制限あり)。したがって、損失を発生させた場合でも、必ず記録を残し、適切な申告を行うことが求められます。

5. 常に注意すべきリスクと注意事項

仮想通貨取引は、高リスク・高リターンの投資手法であるため、税務面でも多くのリスクが潜んでいます。以下に代表的なリスクを挙げます。

- 証憑不足による調査リスク:取引記録が不完全な場合、国税庁からの調査や追徴課税の対象になる可能性があります。

- 誤った取得費の算定:FIFO法を誤って適用したり、価格の換算基準を間違えると、税額が大きくずれます。

- 海外取引所との連携問題:Trust Wallet経由で海外の取引所に送金し、そこから売却した場合、取引の流れが複雑になり、記録の整合性が難しくなります。

これらのリスクを回避するためには、自己責任のもとで正確な記録と計算を行い、必要に応じて税理士や専門家に相談することが望ましいです。

6. 結論:税務意識の強化が成功の鍵

Trust Walletをはじめとするデジタルウォレットの普及により、仮想通貨取引はより身近なものとなっています。しかし、その便利さの裏にあるのは、個人が自らの財務状況と税務義務を正しく認識し、適切に管理する責任です。

トークン売却時には、取得費の算定方法(特にFIFO法)、利益の計算、記録の保存、および税務申告の正確性が極めて重要です。これらの手続きを怠ると、思わぬ税金の追徴や罰則の対象となる可能性があります。一方で、正確な記録と計画的な税務戦略を導入すれば、利益を正当に享受しつつ、合法的な範囲内で税負担を最適化できます。

したがって、仮想通貨投資を行うすべての人にとって、税務知識の習得と継続的な記録管理は、長期的な成功の土台となると言えます。Trust Walletを使うこと自体は簡単ですが、その結果として生じる税務上の影響については、十分な理解と準備が求められます。正確な情報を基に、責任ある行動を心がけ、健全な資産運用を実現しましょう。